Se você está com dúvidas sobre como emitir a nota fiscal no município de Piracicaba, seja para serviços prestados sob Simples Nacional, Lucro Presumido ou até mesmo para serviços prestados ao exterior, este guia irá lhe ajudar a entender os novos processos e a garantir que sua empresa se mantenha regularizada.

Acompanhe abaixo o passo a passo para realizar a emissão de Nota Fiscal em Piracicaba, de forma simples e eficiente, adaptada para o novo cenário tributário que se inicia com a reforma.

E lembre-se: a Contajá oferece todo o suporte necessário para garantir que sua empresa esteja em conformidade com as novas exigências fiscais e possa focar no que realmente importa: o crescimento do seu negócio.

Como realizar o cadastro no Emissor Nacional de Nota fiscal?

Importante: Para Emitir, Cancelar e Substituir a nota fiscal, a empresa precisará realizar um pré-cadastro no novo emissor, se a empresa possuir o Certificado Digital da PJ válido está dispensada desse cadastro.

Caso você não possua certificado digital, abaixo explicamos como criar um usuário e senha para acessar o portal

Acesse o portal do emissor nacional clicando no link abaixo:

Após acessar o Link acima, basta clicar em “Fazer primeiro acesso”.

Selecione a opção “CNPJ”, depois basta seguir com os passos até finalizar o cadastro e gerar a senha.

Nesse processo, será necessário preencher alguns dados pessoais do sócio da empresa, por isso, precisamos que você realize o cadastro.

Após concluir o cadastro, faça login e siga o passo a passo de emissão conforme o regime fiscal e a operação (NF para o Brasil ou Exterior).

Como fazer a emissão de notas fiscais do Simples Nacional?

Acesse o portal, clicando aqui

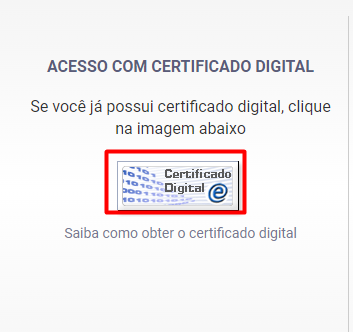

Faça o login informando o CNPJ da sua empresa e a senha de acesso, ou entre utilizando o Certificado Digital da empresa. Para acessar com certificado, selecione a opção indicada na imagem abaixo.

Para acessar com certificado, certifique-se de que o certificado digital já esteja instalado no computador; caso precise de ajuda com a instalação, fale com nosso suporte.

Após acessar o portal, clique em “Emissão de NFS-e” para ir para a tela de emissão.

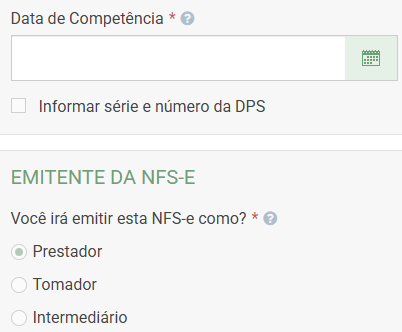

Preencha a “Data de Competência” com a data em que está emitindo a nota e selecione “Prestador”.

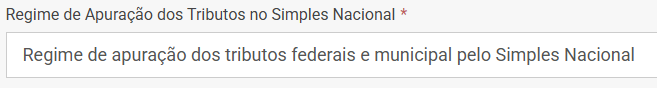

No campo “Regime de Apuração dos Tributos”, selecione a opção “Regime de apuração dos tributos federais e municipais pelo Simples Nacional”.

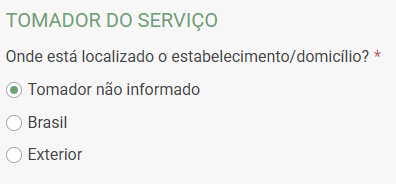

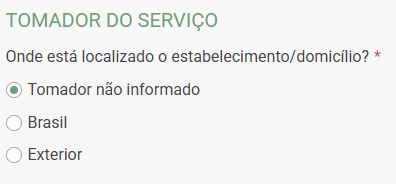

No campo “Tomador do Serviço”, escolha “Brasil” se o cliente for nacional, ou “Exterior” se o cliente for de fora do país.

Selecione “Tomador não informado” somente quando você não tiver os dados do cliente.

Se você selecionar “Brasil” ou “Exterior”, informe os dados do seu cliente.

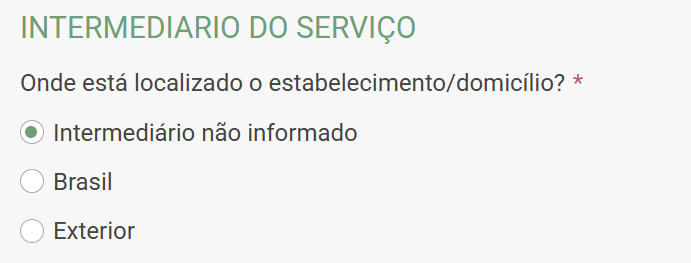

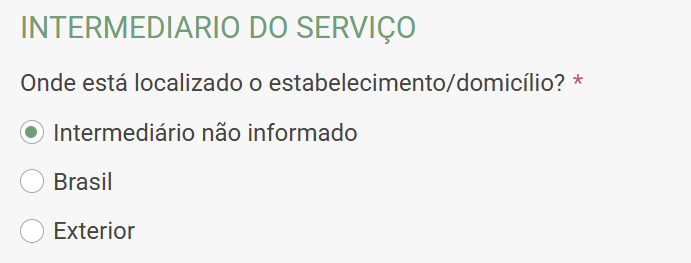

No quadro “Intermediário”, você pode marcar a opção “Intermediário não informado”. Depois, basta clicar em “Avançar”.

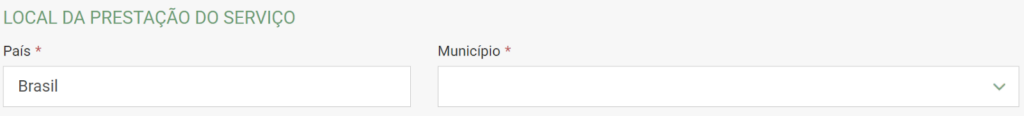

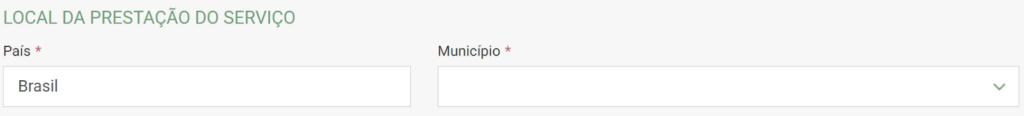

Em “Local da Prestação de Serviços”, informe a cidade onde o serviço foi realizado.

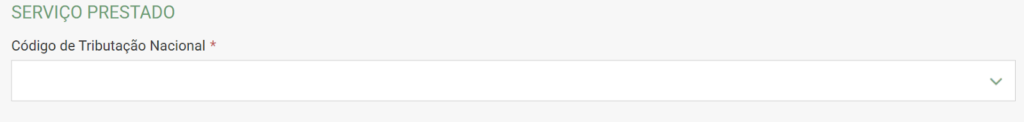

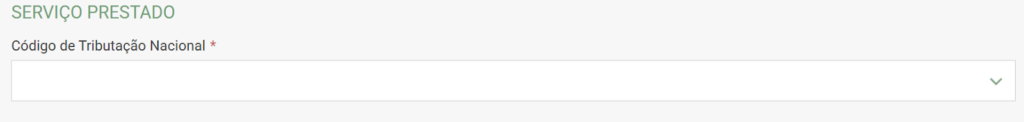

Já em “Código de Tributação Nacional”, informe o serviço prestado.

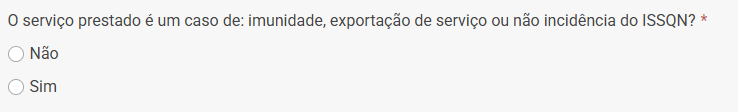

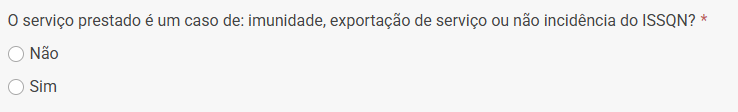

No campo “O serviço prestado é um caso de: exportação, imunidade ou não incidência do ISSQN?”, selecione a opção “Não”.

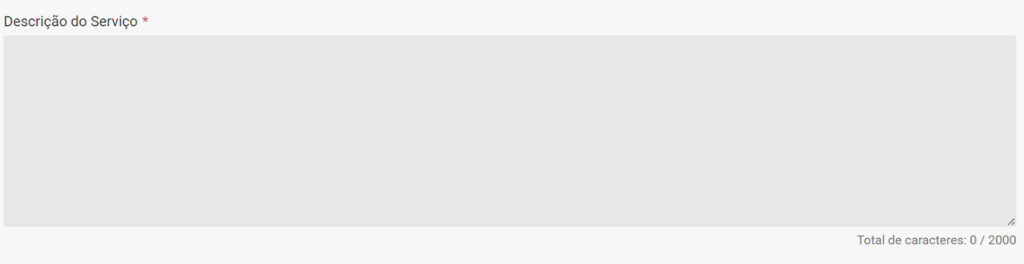

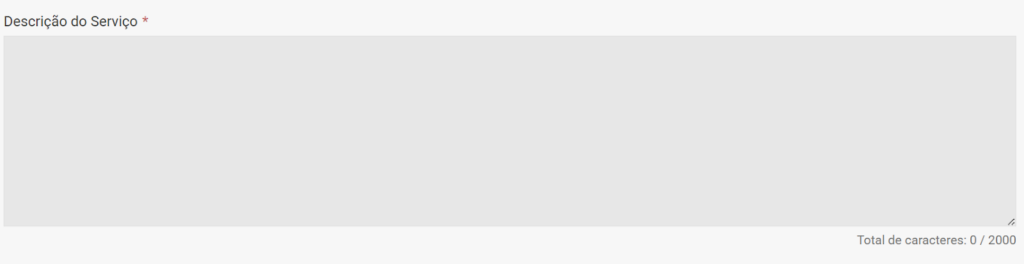

Em “Discriminação dos Serviços”, insira uma descrição clara do serviço prestado.

Se desejar, você pode acrescentar informações adicionais — por exemplo, a forma de pagamento.

Sugestão de preenchimento:

“Serviços prestados em [descreva a atividade] no período de [mm/aaaa]. Pagamento via PIX no CNPJ XX.XXX.XXX/XXXX-XX.”

O campo “NBS” não é obrigatório, assim como os campos de informações complementares — você pode deixar em branco.

Depois clique em “Avançar

Em seguida, insira o valor do serviço prestado conforme combinado com o seu cliente.

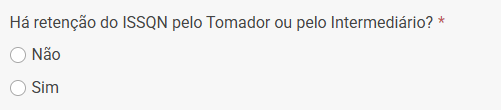

No campo “Há retenção do ISS pelo Tomador ou Intermediador”, selecione “Sim” ou “Não” conforme a regra do seu município.

Geralmente, o ISS não é retido, então selecione “Não”.

Se tiver dúvida sobre retenção, entre em contato com nossa equipe para confirmar.

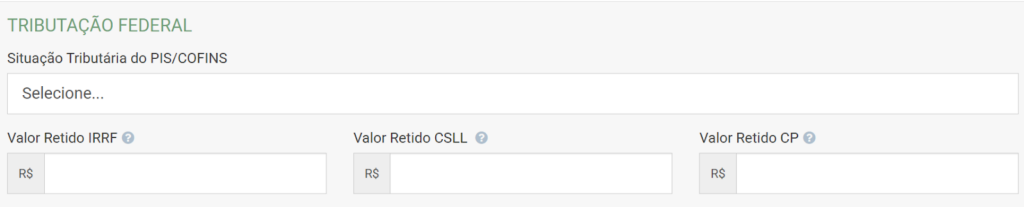

No quadro “Tributação Federal”, não é necessário preencher nenhuma informação, pois sua empresa é optante pelo Simples Nacional.

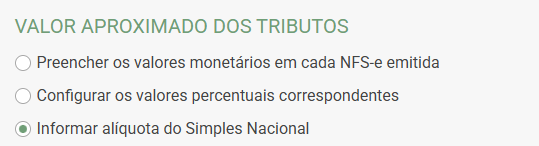

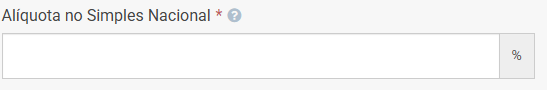

No campo “Valor Aproximado dos Tributos”, selecione a opção “Informar alíquota do Simples Nacional”.

O percentual estará na coluna “Total %”.

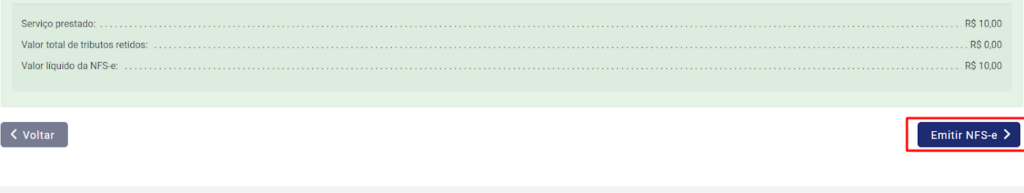

Para finalizar, clique em “Avançar”, confira se todas as informações estão corretas e depois selecione “Emitir NFS-e” para concluir a emissão.

Importante: após emitir a nota fiscal, faça a importação da NFS na Plataforma. O prazo para importar é até o dia 5 do mês seguinte à competência da nota.

- Como emitir nota fiscal em Bauru

- Como emitir nota fiscal em Blumenau

- Como emitir nota fiscal em Salvador

- Como emitir nota fiscal em Goiânia

- Como emitir nota fiscal em Campo Grande

Como fazer a emissão de notas fiscais no Lucro Presumido?

Acesse o portal,clicando aqui

Faça o login informando o CNPJ da sua empresa e a senha de acesso, ou entre utilizando o Certificado Digital da empresa. Para acessar com certificado, selecione a opção indicada na imagem abaixo.

Para acessar com certificado, Certifique-se de que o certificado digital já esteja instalado no computador; caso precise de ajuda com a instalação, clique aqui.

Após acessar o sistema, clique em “Emissão de NFS-e” para ir para a tela de emissão de notas.

Informe a data em que está emitindo a nota no campo “Data de Competência” e selecione a opção “Prestador”.

No campo “Tomador do Serviço”, selecione “Brasil” se o cliente for do território nacional, ou “Exterior” se for uma empresa de fora do Brasil.

Selecione “Tomador não informado” somente quando não houver os dados do cliente.

Se escolher “Brasil” ou “Exterior”, informe os dados do seu cliente.

No quadro “Intermediário”, você pode marcar a opção “Intermediário não informado”.

Depois, basta clicar no botão “Avançar”.

Em “Local da Prestação de Serviços”, informe a cidade onde o serviço foi realizado.

Em “Código de Tributação Nacional”, digite o serviço prestado.

Dica: Para consultar as atividades que sua empresa clique aqui e digite o texto que consta em “Item de Serviço”.

No campo “O serviço prestado é um caso de: exportação, imunidade ou não incidência do ISSQN?”, selecione a opção “Não”.

Em “Discriminação dos Serviços”, insira uma descrição do serviço prestado.

Você também pode adicionar outras informações, como a forma de pagamento, por exemplo.

Sugestão de preenchimento:

“Serviços prestados em [Descreva a atividade] no período de [mm/aaaa]. Pagamento via PIX no CNPJ XX.XXX.XXX/XXXX-XX.”

O campo “NBS” não é obrigatório, assim como os campos de informações complementares.

Em seguida, insira o valor do serviço prestado conforme combinado com o seu cliente.

Depois, clique em “Avançar”.

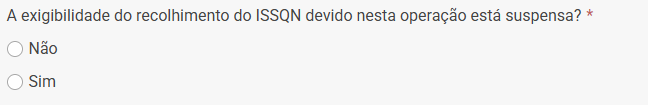

Em “A exigibilidade do recolhimento do ISSQN devido nesta operação está suspensa?”, marque “Não”.

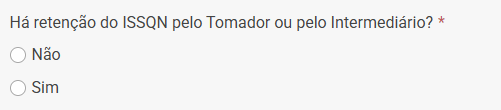

No campo “Há retenção do ISS pelo Tomador ou Intermediador”, selecione “Sim” ou “Não” conforme o tipo de serviço e a regra do seu município.

Geralmente, o ISS não é retido, então marque “Não”.

Se tiver dúvida, entre em contato com nossa equipe para confirmar quando o ISS deve ser retido pelo seu cliente.

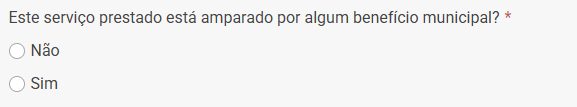

Em “Este serviço prestado está amparado por algum benefício municipal?”, marque “Não”.

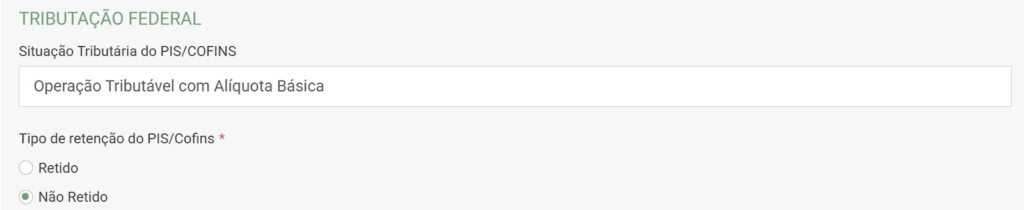

No quadro “Tributação Federal”, em “Situação Tributária do PIS/COFINS”, selecione “Operação tributável com Alíquota Básica”.

Em seguida, indique se o valor será retido ou não retido pelo seu cliente.

No campo “BC PIS/COFINS”, informe o valor total da nota fiscal.

Em seguida, preencha as alíquotas:

- PIS — 0,65%

- COFINS — 3,00%

Os valores de “Valor Retido IRRF” e “Valor Retido CSLL” correspondem a 1,50% e 1% do valor da nota, respectivamente. Preencha somente se houver retenção; caso contrário, deixe em branco.

O campo “Valor Retido CP” deve ficar em branco.

No campo “Valor Aproximado dos Tributos”, selecione a opção “Configurar os valores percentuais correspondentes”.

Preencha os percentuais da seguinte forma:

Federal: 11,33%

Estadual: 0,00%

Municipal: para saber qual percentual informar, acesse o link a seguir:

O percentual está na coluna ISS%

Para finalizar, clique em “Avançar”, revise as informações e depois selecione “Emitir NFS-e” para concluir a emissão.

Como fazer a exportação de NF?

Acesse o portal clicando aqui

Faça o login informando o CNPJ da sua empresa e a senha de acesso, ou entre utilizando o Certificado Digital da empresa. Para acessar com certificado, selecione a opção indicada na imagem abaixo.

Para acessar com certificado, Certifique-se de que o certificado digital já esteja instalado no computador; caso precise de ajuda com a instalação, fale com o suporte da Contajá.

Após acessar o sistema, clique em “Emissão de NFS-e” para ir para a tela de emissão de notas.

Informe a data em que está emitindo a nota no campo “Data de Competência” e selecione a opção “Prestador”.

No campo “Regime de Apuração dos Tributos”, selecione a opção “Regime de apuração dos tributos federais e municipais pelo Simples Nacional”.

No campo “Tomador do Serviço”, selecione a opção “Exterior”.

Informe se o “NIF” do seu cliente será informado

NIF (Número de Identificação Fiscal) é o número usado fora do Brasil para identificar uma pessoa ou empresa em outro país. É equivalente ao CPF ou CNPJ, mas é emitido pela Receita Federal do país estrangeiro.

Se selecionar “Sim”, informe o código do NIF.

Se selecionar “Não”, informe o motivo escolhendo “Não exigência do NIF”.

Informe os dados do seu cliente.

No quadro “Intermediário”, marque a opção “Intermediário não informado”.

Depois, clique no botão “Avançar”.

Em “Local da Prestação de Serviços”, informe a cidade onde o serviço foi realizado.

Em “Código de Tributação Nacional”, digite o serviço prestado.

Dica: Para consultar as atividades que sua empresa clique aqui e digite o texto que consta em “Item de Serviço”.

No campo “O serviço prestado é um caso de: exportação, imunidade ou não incidência do ISSQN?”, selecione “Sim” se o serviço atender aos requisitos de exportação, ou “Não” caso contrário.

No link abaixo, você pode consultar as informações completas sobre os requisitos de exportação:

Caso tenha selecionado “Sim” no campo acima, marque “Exportação de Serviço” em “Qual o motivo da não tributação do ISSQN sobre o serviço prestado?”.

Informe o país onde o serviço foi prestado e o resultado ocorreu.

Em “Discriminação dos Serviços”, insira uma descrição do serviço prestado.

Você também pode incluir outras informações, como a forma de pagamento.

Sugestão de preenchimento:

“Serviços prestados em [Descreva a atividade] no período de [mm/aaaa]. Pagamento via PIX no CNPJ XX.XXX.XXX/XXXX-XX.”

Digite o NBS do serviço, que corresponde ao detalhamento mais próximo do que foi executado.

Em “Informações para Comércio Exterior”, preencha os campos da seguinte forma:

- Modo de Prestação: selecione “Transfronteiriço”.

- Vínculo entre as partes: escolha “Sem vínculo com o tomador/prestador”.

- Moeda: informe o código numérico da moeda estrangeira, conforme o padrão do Banco Central. Você pode consultar o código no link: Relação de moedas estrangeiras

Por exemplo: Dólar – 220

Euro – 978

Iene: 470

Dólar Canadense: 165

- Valor do serviço em moeda estrangeira: preencha o valor correspondente na moeda escolhida.

- Mecanismo de apoio/fomento ao Comércio Exterior (prestador): selecione “Nenhum”.

- Mecanismo de apoio/fomento ao Comércio Exterior (tomador): selecione “Nenhum”.

- Vínculo com movimentação temporária de bens: marque “Não”.

- Compartilhar a NFS-e com o MDIC: selecione “Não”.

Os campos de informações complementares não precisam ser preenchidos.

Depois, clique em “Avançar”.

Em seguida, insira o valor do serviço prestado conforme combinado com o seu cliente.

Os campos a seguir serão preenchidos automaticamente da seguinte forma:

- A exigibilidade do recolhimento do ISSQN está suspensa? Não

- Há retenção do ISSQN pelo Tomador ou pelo Intermediário? Não

- Este serviço está amparado por algum benefício municipal? Não

No quadro “Tributação Federal”, em “Situação Tributária do PIS/COFINS”, selecione “Operação sem incidência da contribuição”.

Os campos “Valor Retido IRRF”, “Valor Retido CSLL” e “Valor Retido CP” devem permanecer sem preenchimento.

No campo “Valor Aproximado dos Tributos”, selecione a opção “Informar alíquota do Simples Nacional”.

Em Faturamento para, marque “Exterior”.

O percentual a ser utilizado está na coluna “Total %”.

Para finalizar, clique em “Avançar”, revise as informações e selecione “Emitir NFS-e” para concluir a emissão.

Como fazer a exportação de NF no Lucro Presumido?

Acesse o portal clicando aqui

Faça o login informando o CNPJ da sua empresa e a senha de acesso, ou entre utilizando o Certificado Digital da empresa. Para acessar com certificado, selecione a opção indicada na imagem abaixo.

Para acessar com certificado, Certifique-se de que o certificado digital já esteja instalado no computador; caso precise de ajuda com a instalação, clique aqui.

Após acessar o sistema, clique em “Emissão de NFS-e” para ir para a tela de emissão de notas.

Informe a data em que está emitindo a nota no campo “Data de Competência” e selecione a opção “Prestador”.

No campo “Tomador do Serviço”, selecione a opção “Exterior”.

Informe se o “NIF” do seu cliente será informado

NIF (Número de Identificação Fiscal) é o número usado fora do Brasil para identificar uma pessoa ou empresa em outro país. É equivalente ao CPF ou CNPJ, mas é emitido pela Receita Federal do país estrangeiro.

Se selecionar “Sim”, informe o código do NIF.

Se selecionar “Não”, informe o motivo escolhendo “Não exigência do NIF”.

Informe os dados do seu cliente

No quadro “Intermediário”, marque a opção “Intermediário não informado”.

Depois, clique no botão “Avançar”.

Em “Local da Prestação de Serviços”, informe a cidade onde o serviço foi realizado.

Em “Código de Tributação Nacional”, digite o serviço prestado.

Dica: Para consultar as atividades que sua empresa clique aqui e digite o texto que consta em “Item de Serviço”.

No campo “O serviço prestado é um caso de: exportação, imunidade ou não incidência do ISSQN?”, selecione “Sim” se o serviço atender aos requisitos de exportação, ou “Não” caso contrário.

No link abaixo, você pode consultar as informações completas sobre os requisitos de exportação:

Caso tenha selecionado “Sim” no campo acima, marque “Exportação de Serviço” em “Qual o motivo da não tributação do ISSQN sobre o serviço prestado?”.

Informe o país onde o serviço foi prestado e o resultado ocorreu.

Em “Discriminação dos Serviços”, insira uma descrição do serviço prestado.

Você também pode incluir outras informações, como a forma de pagamento.

Sugestão de preenchimento:

“Serviços prestados em [Descreva a atividade] no período de [mm/aaaa]. Pagamento via PIX no CNPJ XX.XXX.XXX/XXXX-XX.”

Digite o NBS do serviço, que corresponde ao detalhamento mais próximo do que foi executado.

Em “Informações para Comércio Exterior”, preencha os campos da seguinte forma:

- Modo de Prestação: selecione “Transfronteiriço”.

- Vínculo entre as partes: escolha “Sem vínculo com o tomador/prestador”.

- Moeda: informe o código numérico da moeda estrangeira, conforme o padrão do Banco Central. Você pode consultar o código no link: Relação de moedas estrangeiras

Por exemplo: Dólar – 220

Euro – 978

Iene: 470

Dólar Canadense: 165

- Valor do serviço em moeda estrangeira: preencha o valor correspondente na moeda escolhida.

- Mecanismo de apoio/fomento ao Comércio Exterior (prestador): selecione “Nenhum”.

- Mecanismo de apoio/fomento ao Comércio Exterior (tomador): selecione “Nenhum”.

- Vínculo com movimentação temporária de bens: marque “Não”.

- Compartilhar a NFS-e com o MDIC: selecione “Não”.

Os campos de informações complementares não precisam ser preenchidos.

Depois, clique em “Avançar”.

Em seguida, insira o valor do serviço prestado conforme combinado com o seu cliente.

Os campos a seguir serão preenchidos automaticamente da seguinte forma:

- A exigibilidade do recolhimento do ISSQN está suspensa? Não

- Há retenção do ISSQN pelo Tomador ou pelo Intermediário? Não

- Este serviço está amparado por algum benefício municipal? Não

No quadro “Tributação Federal”, em “Situação Tributária do PIS/COFINS”, selecione “Operação sem incidência da contribuição”.

Os campos “Valor Retido IRRF”, “Valor Retido CSLL” e “Valor Retido CP” devem permanecer sem preenchimento.

No campo “Valor Aproximado dos Tributos” selecione a opção “Configurar os valores percentuais correspondentes”.

O Percentual será: Federal será de 7,68%, Estadual 0,00%, Municipal: 0,00%.

Para finalizar, clique em “Avançar”, revise as informações e selecione “Emitir NFS-e” para concluir a emissão.

Como fazer a substituição de NF?

A substituição deve ser realizada quando algum dado da Nota Fiscal precisar ser corrigido.

O sistema permite a substituição de NFS-e apenas se a data de emissão for até 60 dias atrás.

Acesse o portal clicando aqui

Faça o login informando o CNPJ da sua empresa e a senha de acesso, ou entre utilizando o Certificado Digital da empresa. Para acessar com certificado, selecione a opção indicada na imagem abaixo.

Para acessar com certificado, Certifique-se de que o certificado digital já esteja instalado no computador.

Após acessar, clique em “NFS-e Emitidas”.

Na tela aberta, serão exibidas todas as notas fiscais emitidas.

Basta clicar no ícone destacado na imagem abaixo e depois em “Substituir”.

Faça as alterações necessárias nas abas “Pessoas”, “Serviço” e “Valores”.

Ao final, valide os dados.

Atenção:

- Se a substituição da nota ocorrer antes da importação na Plataforma, não é necessário importar a nota substituída, apenas a substituta.

- Se a substituição na prefeitura ocorrer depois da importação da nota na Plataforma, é necessário importar a nota substituta e registrar o cancelamento no menu “Notas Fiscais > Cancelar Nota Fiscal”.

Importante:

O prazo para substituição de uma nota fiscal é:

- Até o dia 05 do mês subsequente ao da emissão para empresas do Simples Nacional.

- Até o dia 01 do mês subsequente ao da emissão para empresas do Lucro Presumido.

Após esses prazos, será cobrado o adicional pela reabertura do mês contábil.

Cancelamento

Essa opção deverá ser utilizada quando a prestação do serviço da empresa não ocorrer.

Caso deseje alterar os dados da nota fiscal o correto é realizar a substituição.

Acesse o portal clicando aqui

Faça o login informando o CNPJ da sua empresa e a senha de acesso, ou entre utilizando o Certificado Digital da empresa. Para acessar com certificado, selecione a opção indicada na imagem abaixo.

Para acessar com certificado, Certifique-se de que o certificado digital já esteja instalado no computador; caso precise de ajuda com a instalação, clique aqui.

Após o acesso, clicar em “NFS-e Emitidas”;

Na tela aberta, serão exibidas todas as notas fiscais emitidas.

Basta clicar no ícone destacado na imagem abaixo e selecionar “Cancelar NFS-e”.

Atenção:

- Se o cancelamento da nota na prefeitura ocorrer antes da importação na Plataforma, não é necessário importá-la.

- Se o cancelamento na prefeitura ocorrer depois da importação, é necessário registrar o cancelamento no menu “Notas Fiscais > Cancelar Nota Fiscal”.

Importante:

O prazo para cancelamento de uma nota fiscal é:

- Até o dia 05 do mês subsequente ao da emissão para empresas do Simples Nacional.

- Até o dia 01 do mês subsequente ao da emissão para empresas do Lucro Presumido.

Após esses prazos, será cobrado o adicional pela reabertura do mês contábil.

Atenção: a emissão da nota deve ser realizada no portal do emissor nacional seguindo os tutoriais acima e, em seguida, registrada na plataforma da Contajá!

IMPORTANTE: Não esqueça de registrar sua nota fiscal na nossa plataforma para a correta apuração dos impostos e fique atento aos prazos para essa rotina. Empresas do Lucro Presumido devem registrar suas notas fiscais até o dia 01 do mês seguinte ao da competência da nota fiscal e Simples Nacional até o dia 05 do mês seguinte ao da competência da nota fiscal.