Você conhece as diferenças entre o Anexo III e V do Simples Nacional? Se não, continue lendo, pois vamos explicar tudo o que você precisa saber sobre essa questão.

Mas, antes de entremos na questão que diferencia os anexos. Vamos falar bem rápido sobre o Simples Nacional.

Entender e aplicar o Fator R corretamente pode significar uma economia de milhares de reais todos os anos.

Neste artigo, vamos detalhar tudo o que você precisa saber: como calcular, quais despesas incluir e como usar o Fator R a seu favor.

O que é o Fator R no Simples Nacional?

O Fator R é um cálculo que define em qual anexo do Simples Nacional uma empresa de serviços será tributada. Ele representa a razão (ou proporção) entre a folha de pagamento da empresa e sua receita bruta, considerando sempre o acumulado dos últimos 12 meses.

Instituído pela Lei Complementar 155/2016, o Fator R funciona como um benefício fiscal: o governo incentiva a contratação de mão de obra formalizada. Em troca, as empresas com custos mais altos de folha de pagamento (em relação ao faturamento) pagam menos impostos.

A regra do Fator R é a seguinte:

- Quando o Fator R for igual ou superior a 0,28 (ou 28%), a empresa é tributada pelas alíquotas menores do Anexo III.

- Quando o Fator R for inferior a 0,28 (ou 28%), a empresa é tributada pelas alíquotas maiores do Anexo V.

Sua empresa é prestadora de serviços e optante pelo Simples Nacional? Então você precisa dominar o Fator R. Este cálculo é a chave para reduzir sua carga tributária de forma legal, permitindo que sua empresa seja tributada pelo Anexo III, com alíquotas a partir de 6%, em vez do Anexo V, cujas alíquotas começam em 15,5%.

Quais atividades estão sujeitas ao Fator R?

O cálculo do Fator R se aplica a diversas atividades de natureza intelectual, técnica e científica. Se sua empresa atua em uma das áreas abaixo, este cálculo é fundamental para o seu planejamento tributário.

Confira a lista de algumas das principais atividades sujeitas ao Fator R:

- Medicina, odontologia e psicologia;

- Fisioterapia, enfermagem, fonoaudiologia e terapia ocupacional;

- Medicina veterinária;

- Engenharia, arquitetura e urbanismo;

- Consultoria e gestão empresarial;

- Auditoria, economia e contabilidade;

- Programação, desenvolvimento de software e serviços de TI;

- Publicidade e jornalismo;

- Representação comercial e intermediação de negócios;

- Academias de dança, de artes marciais e de atividades físicas;

- Perícia, leilão e avaliação;

- Design e desenho.

Como calcular o Fator R: Passo a Passo?

O cálculo é mensal e considera os valores acumulados dos últimos 12 meses anteriores ao período de apuração. A fórmula é:

PA: período de apuração;

FSPA: folha salarial do período de apuração;

RPA: receita bruta do período de apuração;

FS12: folha salarial de doze meses proporcionalizada;

RBT12: receita bruta total de doze meses proporcionalizada.

Logo, a fórmula para calcular o fator é: Fator R = FS12 / RBT12.

Siga estes passos:

- Some a Receita Bruta (RBT12): Reúna o valor de todas as notas fiscais emitidas nos últimos 12 meses.

- Some a Folha de Pagamento (FP12): Some todos os gastos com folha de pagamento e encargos dos últimos 12 meses (veja a lista completa do que entra no cálculo mais abaixo).

- Divida: Divida o valor total da folha de pagamento (FP12) pelo valor total da receita bruta (RBT12).

- Analise o Resultado: Se o resultado for 0,28 ou mais, sua empresa será tributada no Anexo III. Se for menor que 0,28, a tributação será pelo Anexo V.

Exemplo: Anexo III vs. Anexo V

Imagine uma empresa de consultoria com a seguinte situação:

- Receita Bruta nos últimos 12 meses: R$ 200.000,00

- Folha de Pagamento nos últimos 12 meses: R$ 60.000,00

O cálculo seria: Fator R = 60.000 ÷ 200.000 = 0,30 (30%)

Resultado: Como 0,30 é maior que 0,28, a empresa será tributada no Anexo III, pagando uma alíquota menor.

Se a mesma empresa tivesse uma folha de pagamento de R$ 40.000,00, o cálculo seria:

Fator R = 40.000 ÷ 200.000 = 0,20 (20%)

Resultado: Como 0,20 é menor que 0,28, a empresa cairia no Anexo V, com impostos significativamente mais altos.

Como calcular o Fator R em diferentes fases da empresa

O Fator R é determinante para saber se sua empresa será tributada pelo Anexo III ou pelo Anexo V do Simples Nacional. O cálculo depende da relação entre a folha de salários e a receita bruta acumulada dos últimos 12 meses.

Mas como fazer esse cálculo em empresas novas ou em funcionamento há menos de um ano? Vamos aos exemplos práticos.

Empresa em início de atividade

Imagine uma clínica de fisioterapia no primeiro mês de faturamento.

Aqui não há 12 meses de histórico. Por isso, o cálculo deve ser proporcionalizado, multiplicando os valores do primeiro mês por 12.

Exemplo:

- Mês de apuração: agosto/2022

- Folha de salários (FSPA): R$ 8.000

- Receita do mês (RPA): R$ 23.000

- Folha anualizada (FS12): R$ 8.000 × 12 = R$ 96.000

- Receita anualizada (RS12): R$ 23.000 × 12 = R$ 276.000

- Fator R = 96.000 ÷ 276.000 = 35%

Como o Fator R é maior que 28%, a clínica será tributada pelo Anexo III.

Empresa em funcionamento entre 2 e 12 meses

Agora suponha que a clínica esteja no segundo mês de atividade. Nesse caso, é preciso calcular a média mensal de salários e receitas e depois multiplicar por 12.

Exemplo:

- Mês de apuração: setembro/2022

- Folha do mês: R$ 8.000

- Receita do mês: R$ 31.000

- Folha anualizada (FS12): [(8.000 + 8.000) ÷ 2] × 12 = R$ 96.000

- Receita anualizada (RS12): [(23.000 + 31.000) ÷ 2] × 12 = R$ 354.000

- Fator R = 96.000 ÷ 354.000 = 27%

Como o Fator R é inferior a 28%, a tributação será feita pelo Anexo V.

Empresa com mais de 12 meses

Depois que a empresa completa um ano de funcionamento, o cálculo é feito com a soma real dos últimos 12 meses, sem precisar anualizar ou usar médias.

Exemplo:

- Mês de apuração: setembro/2023

- Folha do mês: R$ 18.000

- Receita do mês: R$ 70.000

- Folha acumulada dos 12 meses (FS12): R$ 152.000

- Receita acumulada dos 12 meses (RS12): R$ 540.000

- Fator R = 152.000 ÷ 540.000 = 28%

Como o Fator R está igual a 28%, a clínica permanece no Anexo III

O que entra no cálculo da Folha de Pagamento para o Fator R?

Para calcular a “Massa Salarial”, você deve somar todos os valores pagos a pessoas físicas decorrentes do trabalho nos últimos 12 meses. Segundo a legislação (Lei Complementar 123/2006, § 24), entram na conta:

- Salários e ordenados de todos os funcionários;

- Pró-labore dos sócios;

- Valor do 13º salário;

- Férias remuneradas;

- Contribuições para o INSS Patronal (CPP), quando aplicável;

- Valores depositados no FGTS de cada funcionário.

Atenção: Valores pagos a título de aluguéis e distribuição de lucros não entram no cálculo do Fator R.

Por que o Fator R é importante para minha empresa?

- Economia Tributária: É a principal ferramenta para reduzir legalmente os impostos de empresas de serviços no Simples Nacional.

- Planejamento Estratégico: Permite planejar o pró-labore dos sócios. Aumentar o pró-labore pode ser uma estratégia para atingir o Fator R de 28% e migrar para o Anexo III, gerando uma economia tributária maior do que o custo adicional com o INSS do pró-labore.

- Competitividade: Pagar menos impostos permite que você ofereça preços mais competitivos ou aumente sua margem de lucro.

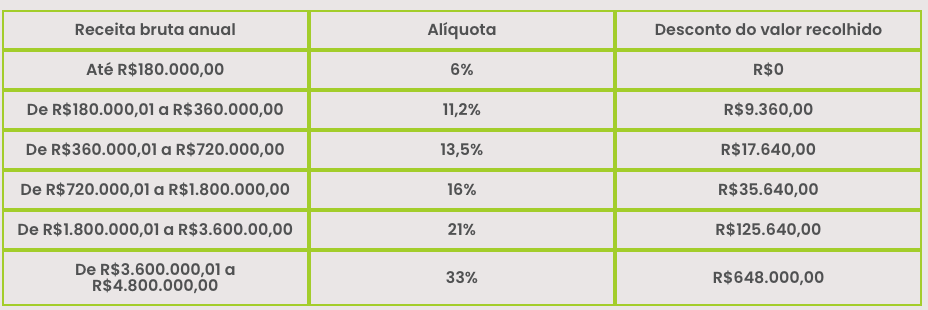

Anexo III do Simples Nacional: alíquotas 2025

O Anexo III do Simples Nacional é ideal para empresas que prestam serviços de manutenção, reparos, instalações e consultoria, entre outros. Um exemplo prático são empresas de manutenção predial.

As alíquotas começam em 6% e podem chegar a 33%, dependendo do faturamento. Para empresas com uma folha de pagamento grande, esse anexo pode representar uma redução na carga tributária.

Além disso, se o faturamento anual da empresa não ultrapassa R$ 4,8 milhões, esse regime pode ser ainda mais vantajoso. Por exemplo, empresas como:

- Clínicas de fisioterapia

- Consultórios odontológicos

- Pequenos negócios de manutenção elétrica ou hidráulica.

São negócios que costumam se enquadrar no Anexo III.

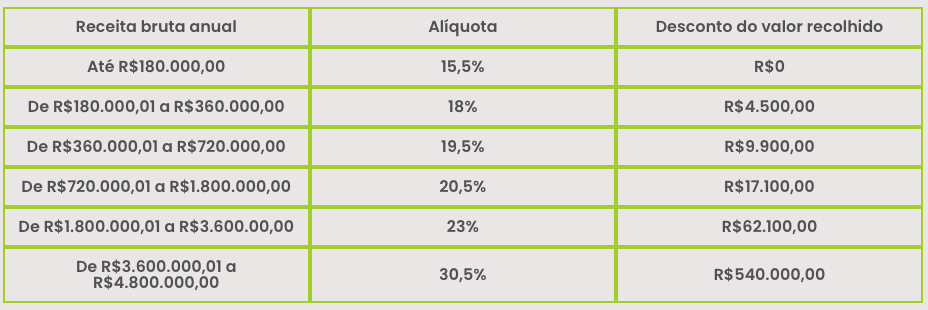

Anexo V do Simples Nacional: alíquotas 2025

O Anexo V do Simples Nacional é destinado a empresas que oferecem serviços mais especializados, como engenharia, publicidade e tecnologia.

As alíquotas neste anexo começam em 15,5% e podem chegar a 30,5%, dependendo do faturamento da empresa.

Além disso, se a empresa tem uma folha de pagamento menor. Ela será tributada pelo Anexo V, já que não se beneficia do Fator R. Você conhece o Fator R?

O Fator R é um cálculo que compara os gastos da empresa com salários em relação ao seu faturamento. Se a empresa investe mais em folha de pagamento, ela pode ser tributada com alíquotas menores e, assim, pagar menos impostos.

Quais as diferenças entre os Anexos III e V do Simples Nacional?

A principal diferença entre o Anexo III e o Anexo V está no tipo de atividade e nas alíquotas aplicadas. O Anexo III beneficia empresas com uma folha de pagamento maior, como clínicas de fisioterapia ou serviços de manutenção. Já o Anexo V é para atividades mais complexas, como engenharia ou tecnologia, e suas alíquotas são mais altas.

Portanto, a escolha entre os dois anexos deve levar em conta o tipo de serviço prestado. E quanto a empresa gasta com salários. No próximo tópico, vamos entender melhor o papel do Fator R e como ele pode impactar a escolha do anexo ideal.

Como o Fator R influencia na escolha entre os anexos III e V do Simples Nacional?

O Fator R é importante para empresas que se enquadram no Anexo V. Pois, imagine uma empresa que fatura até R$ 180.000,00 ao ano. Sem o Fator R, ela pagaria uma alíquota de 15,5%. Mas, se os gastos com salários e pró-labore forem 28% ou mais do faturamento. Essa empresa pode ser tributada pelo Anexo III, com alíquotas a partir de 6%.

No entanto, ao aumentar o pró-labore, a empresa também paga mais INSS (11%) e Imposto de Renda, que pode variar até 27,5%. Mesmo assim, o benefício do Fator R geralmente resulta em uma tributação menor do que as alíquotas do Anexo V.

O Fator R não só ajuda a reduzir impostos, mas também contribui para o planejamento da aposentadoria do empresário. Por isso, é uma ferramenta útil para quem está no Simples Nacional.

Decidir entre o Anexo III ou Anexo V do Simples Nacional é um passo importante para qualquer empresário. Essa escolha pode impactar diretamente nos impostos pagos e na saúde financeira da empresa. Optar pelo anexo errado pode resultar em uma carga tributária maior do que o necessário. Enquanto a escolha certa pode gerar economia.

Precisa de ajuda com o Fator R ou para abrir sua empresa?

Deixe a burocracia com a gente. Somos especialistas em contabilidade para prestadores de serviços e garantimos a menor carga tributária para o seu negócio. Fale com um de nossos especialistas.

Aqui entra o papel da Contajá. Com o apoio de contadores experientes. A Contajá pode ajudar sua empresa a identificar qual anexo é o mais adequado. Tudo isso, levando em consideração fatores como o faturamento e a folha de pagamento.

Além disso, abrimos empresa, trocamos de contador e oferecemos orientação sobre como o Fator R pode influenciar essa escolha. Garantindo que você pague menos impostos e mantenha a competitividade do seu negócio.

Conte com a Contajá para otimizar a gestão contábil da sua empresa e tomar decisões mais assertivas sobre a tributação.