Com a introdução do salário mínimo 2024, o ambiente empresarial enfrenta um período de adaptação devido a mudanças trabalhistas promovidas pelo Governo Federal. Essas alterações têm suscitado diversas dúvidas e questionamentos entre empresários de todo o país.

Uma das principais novidades é o novo valor do salário mínimo, que reflete uma valorização significativa, buscando acompanhar as necessidades econômicas atuais. Além disso, uma nova regra para o cálculo do Imposto de Renda Retido na Fonte (IRRF) foi introduzida, que leva em conta diferentes fatores sobre o valor dos rendimentos dos trabalhadores.

É essencial compreender como esse novo cenário impacta o que é pago aos trabalhadores. Sendo assim, vamos abordar desde as novidades sobre o novo salário mínimo até os cálculos e descontos envolvendo o IRRF 2024. Confira!

Qual o novo valor do salário mínimo para 2024?

Conforme estabelecido pelo DECRETO Nº 11.864, de 27 de dezembro de 2023, a partir de 1º de janeiro de 2024, o valor do salário mínimo foi reajustado para R$ 1.412,00 (mil quatrocentos e doze reais). Este aumento impacta diretamente o cálculo dos salários de seus funcionários, bem como outras obrigações trabalhistas.

É importante destacar que o valor diário do salário mínimo passa a ser de R$ 47,07 (quarenta e sete reais e sete centavos), enquanto o valor horário é estabelecido em R$ 6,42 (seis reais e quarenta e dois centavos). Esses valores são essenciais para a correta elaboração da folha de pagamento e para evitar quaisquer inconformidades legais.

Manter-se atualizado com essas informações, especialmente em janeiro de 2024, é um passo importante para garantir a conformidade da sua empresa com as normas trabalhistas vigentes.

Quando o novo salário mínimo de 2024 começa a valer?

De acordo com o Decreto N° 11.864, o novo salário mínimo de R$1.412, que representa um aumento de 6,97% em relação ao valor de R$1.320 de 2023, passa a vigorar a partir de 1° de janeiro de 2024.

Entretanto, é importante ressaltar que para vários empreendimentos o reajuste é definido por convenção coletiva ou pelo sindicato, fazendo com que o reajuste de salário aconteça em diferentes períodos do ano e o colaborador faça jus ao dissídio salarial.

Para os empresários, é importante estar ciente da necessidade do ajuste para adequar as folhas de pagamento e assegurar a conformidade com as normativas trabalhistas vigentes.

Quando o novo salário mínimo começa a ser pago?

Conforme determinado pelo Decreto N° 11.864, o novo salário mínimo entra em vigor em janeiro, mas começa a refletir nos contracheques dos trabalhadores a partir de fevereiro. Isso é particularmente relevante para aqueles que ganham até um salário mínimo.

Para os trabalhadores que recebem mais que o salário mínimo, o processo de ajuste salarial segue um calendário diferente, orientado pelas convenções coletivas de cada categoria. Esses ajustes são negociados pelos sindicatos, que são muito importante na definição dos novos salários e datas de implementação.

Tomemos como exemplo um setor cujo dissídio coletivo ocorre em março. Neste caso, os trabalhadores verão o reajuste salarial aplicado a partir de abril. Além disso, é importante destacar que, após a implementação do novo salário com reajuste, os trabalhadores também recebem retroativamente os valores correspondentes ao reajuste não recebidos nos meses anteriores.

Novo desconto do INSS 2024

Qual é teto do INSS em 2024?

Em 2024, não apenas o salário mínimo sofreu alterações, mas também o teto e desconto do INSS passaram por ajustes significativos. Conforme a PORTARIA INTERMINISTERIAL MPS/MF Nº 2, de 11 de janeiro de 2024, o teto do INSS teve um reajuste, passando de R$ 7.507,49 em 2023 para R$ 7.786,02 em 2024. Este aumento é baseado no INPC (Índice Nacional de Preços ao Consumidor) do ano anterior, que registrou uma variação de 3,71%.

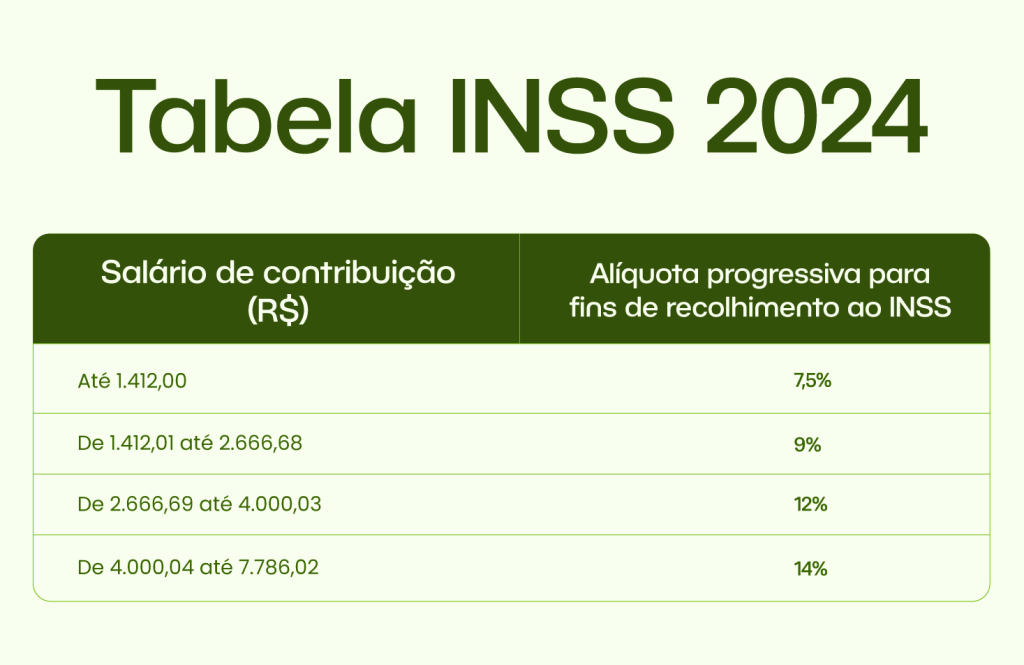

Tabela do INSS 2024

A tabela do INSS é atualizada anualmente, com alíquotas que variam conforme a faixa salarial. Vamos observar a nova tabela do INSS 2024:

Como calcular o INSS 2024?

Para calcular o INSS em 2024, é necessário entender a forma como essa contribuição é calculada. O Instituto Nacional do Seguro Social (INSS) é descontado diretamente do salário do trabalhador com carteira assinada, sendo destinado à previdência social. A alíquota do INSS é variável, dependendo do valor do salário do indivíduo.

Para calcular o INSS, utiliza-se a seguinte fórmula: Valor do salário bruto multiplicado pela alíquota do INSS. Por exemplo, se um trabalhador ganha R$ 4.000,00 e a alíquota do INSS é de 12%, o cálculo seria:

INSS=Salário Bruto x Alíquota do INSS

INSS=R$ 4.000,00 x 0,12

INSS=R$ 480,00

Portanto, o valor do desconto do INSS para alguém que ganha R$ 4.000,00 seria de R$ 480,00.

É importante ressaltar que a alíquota do INSS pode variar de acordo com a faixa salarial e possíveis mudanças na legislação ao longo do tempo. É sempre recomendável consultar a tabela oficial do INSS para obter as informações mais atualizadas.

IRRF 2024

Qual a relação entre INSS e IRRF?

A relação entre o Imposto de Renda Retido na Fonte (IRRF) e o Instituto Nacional do Seguro Social (INSS) é um aspecto crucial na administração fiscal das empresas, especialmente no que tange à folha de pagamento. Ao calcular o IRRF, que é um tributo federal sobre a renda dos trabalhadores, é essencial considerar primeiro os descontos referentes ao INSS.

Estes, por sua vez, são contribuições previdenciárias obrigatórias, calculadas com base no salário dos empregados e destinadas a garantir benefícios futuros como aposentadorias.

O processo começa com a soma dos vencimentos do colaborador, subtraindo-se em seguida o desconto do INSS, para então chegar ao valor sujeito ao IRRF. Esta interação entre IRRF e INSS reflete a complexidade e a interdependência das obrigações fiscais no sistema tributário brasileiro.

Leia também: Guia completo do imposto de renda 2024

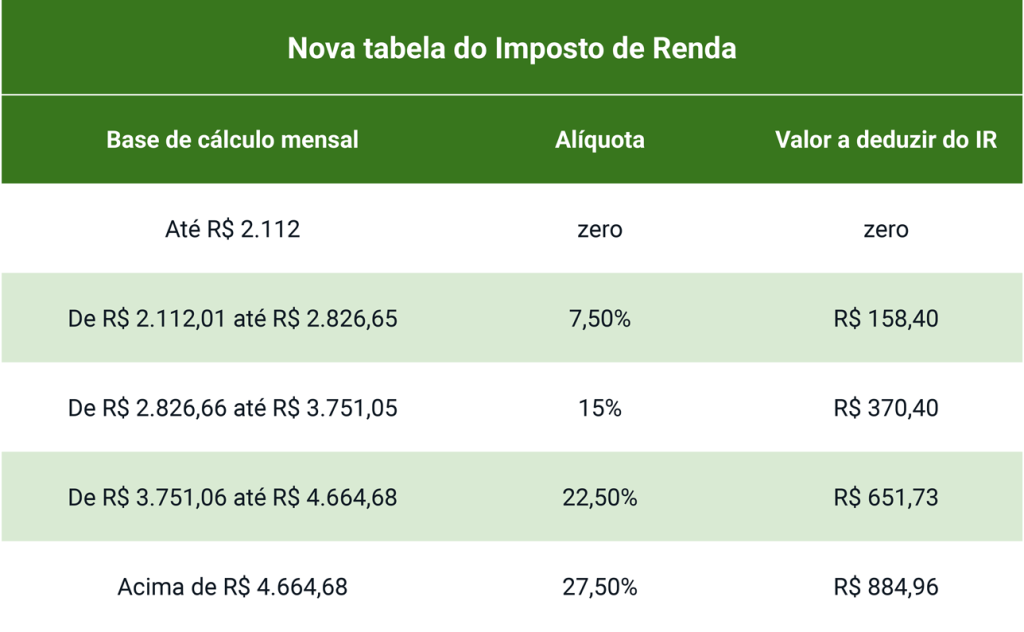

Desconto de IRRF na folha de pagamento 2024

Simplificadamente, este imposto é deduzido do salário bruto do colaborador antes do pagamento do salário líquido. Para calcular o desconto, inicialmente somam-se todos os rendimentos do empregado, como salário base, horas extras e comissões. Após isso, subtrai-se o valor referente ao desconto do INSS.

Com esse resultado, identifica-se a faixa correspondente na tabela atualizada do IRRF, fornecida pela Receita Federal, e aplica-se a alíquota pertinente. Cada faixa de renda possui uma alíquota específica, que define o percentual do imposto sobre o rendimento.

Como calcular o IRRF na folha de pagamento em 2024?

O cálculo do IRRF (Imposto de Renda Retido na Fonte) na folha de pagamento pode ser dividido em três passos essenciais:

1 – Soma dos Vencimentos

Primeiramente, é necessário somar todos os vencimentos do colaborador. Isso inclui o salário base, horas extras, comissões, e outros benefícios monetários que ele possa receber. Por exemplo, se um funcionário ganha R$3.000 de salário base, R$500 em horas extras e R$200 em comissões, o total a ser considerado é R$3.700.

2 – Deduzindo o INSS

Após somar os vencimentos, é preciso subtrair o valor do INSS. Esse desconto é proporcional ao salário e segue uma tabela específica da Previdência Social. Continuando o exemplo, se o desconto do INSS for de R$330, o valor a ser considerado após essa dedução seria de R$3.370.

3 – Desconto do IRRF

Por fim, com o valor já deduzido do INSS, aplica-se a tabela do IRRF para encontrar a alíquota correspondente e calcular o imposto a ser retido. Utilizando a tabela da IRRF 2024, determina-se a porcentagem do IRRF com base no valor líquido.

Se, por exemplo, a alíquota for de 7.5%, o IRRF a ser descontado será de R$252,75.

Isenção do IRRF na folha de pagamento

A isenção do Imposto de Renda Retido na Fonte (IRRF) na folha de pagamento é um benefício aplicado a determinadas situações, proporcionando alívio financeiro aos contribuintes. A princípio, é importante destacar que a legislação estabelece critérios específicos para a isenção, indo além dos parâmetros convencionais de obrigatoriedade.

A menos que o colaborador ultrapasse o limite mínimo de rendimento mensal, fixado em R$ 2.112,00, a dedução do IRRF não se faz necessária, garantindo que aqueles com salários abaixo desse patamar estejam isentos do pagamento do imposto.

Além disso, contribuintes com 65 anos ou mais, desde que aposentados e dependentes exclusivamente da aposentadoria, estão isentos do IRRF.

Confira nossas últimas publicações:

- Cancelar PIX: Mudança permite RFB cancelar chave

- Como divulgar meu negócio gastando pouco?

- Guia do Imposto de Renda 2025: Saiba como declarar

- Quais são os tipos de invoice? Como usar?

- Tabela Simples Nacional 2025 Completa | Anexos e Alíquotas

Sobre a Contajá

A Contajá é uma das líderes em contabilidade online na América Latina. Oferecendo serviços simplificados e eficientes para mais de 10.000 empreendedores desde 2016. Nossa missão? Descomplicar a contabilidade tradicional deixando a burocracia por nossa conta, dando a você mais tempo para se concentrar em crescer seu negócio.

Em nossa plataforma, você terá acesso a um time de contadores online, prontos para lhe atender com humanidade, empatia e rapidez. Além disso, a transparência é uma de nossas prioridades. Todas as obrigações mensais como, folhas de pagamento, informações e documentos contábeis são entregues de forma clara e acessível por nossa equipe.

Com a Contajá, abrir empresa, trocar de contador, desenquadrar MEI e gerir a contabilidade para a sua empresa nunca foi tão fácil. Entre em contato conosco hoje mesmo e descubra como é que a contabilidade online pode mudar o rumo do seu empreendimento.