Explicamos tudo sobre como reduzir impostos com o fator R. Confira!

O fator R cada vez vem sendo mais utilizado por empresários para reduzir o pagamento de impostos de uma forma legal, de acordo com a Receita Federal.

Neste artigo, exploraremos como o fator R, um mecanismo tributário brasileiro, pode ser uma estratégia eficaz para empresas reduzirem legalmente sua carga tributária e iremos te explicar como pagar menos tributos na sua empresa, de forma legal.

Direcionado para empresas tributadas pelo regime de Simples Nacional no anexo V, o fator R permite a qualificação para o regime tributário Simples Nacional sob condições específicas, resultando em uma significativa economia de impostos, que pode cair de 15,5% para 6%. Vamos entender o que é e como calcular?

O Que é o Fator R?

O fator R é uma fórmula utilizada para determinar a alíquota de imposto aplicável às empresas sob o regime do Simples Nacional. Especificamente, ele afeta empresas de serviços que exercem atividades com alta incidência de mão de obra.

O fator é calculado pela razão entre a folha de pagamento (incluindo encargos) e a receita bruta dos últimos 12 meses. Se o resultado for igual ou superior a 28%, a empresa pode se beneficiar de uma alíquota de imposto menor.

Qual a diferença do Anexo III para o Anexo V?

A escolha entre o Anexo III e o Anexo V no regime do Simples Nacional é feita nas empresas brasileiras, devendo ser estrategicamente pensada, já que pode significar uma grande diferença na carga tributária e a economia de impostos.

O Simples Nacional é um regime tributário simplificado destinado a facilitar o pagamento de impostos para pequenas e médias empresas no Brasil. Mas a principal diferença entre o Anexo III e o Anexo V reside nas atividades econômicas permitidas e nas alíquotas de impostos aplicadas. Vamos entender o que consta em cada um dos anexos:

Anexo III do Simples Nacional

O Anexo III é aplicável a empresas que prestam serviços em geral, com algumas exceções. Este anexo é caracterizado por alíquotas mais baixas, que começam em 6% e podem chegar a 33%, dependendo da receita bruta anual da empresa. As atividades típicas incluídas no Anexo III são por exemplo: consultorias, assessorias, serviços de tecnologia da informação, entre outros.

Anexo V do Simples Nacional

O Anexo V, por outro lado, é destinado a empresas que prestam serviços considerados de “alta adição de valor”, que envolvem, por exemplo, alta tecnologia, ou que demandam um grau elevado de formação técnica ou universitária. As alíquotas de impostos no Anexo V são geralmente mais altas do que no Anexo III, começando em 15,5% e podendo chegar a 30,5% da receita bruta anual.

Portanto, a decisão entre o Anexo III e o Anexo V deve ser tomada com base em uma análise cuidadosa da estrutura de custos da empresa, especialmente em relação à folha de pagamento e à receita bruta. Dessa forma, empresas com uma folha de pagamento relativamente alta (em comparação com a receita bruta) podem se beneficiar mais ao optar pelo Anexo III, devido às alíquotas mais baixas.

Quais empresas se enquadram no fator R?

Inicialmente, é importante compreender que o Fator R é um mecanismo que favorece, de maneira especial, as empresas que optam pelo regime do Simples Nacional e que atuam no setor de prestação de serviços.

Sendo assim, o cálculo do Fator R torna-se crucial para aquelas empresas que estão na divisão entre os Anexos III e V do Simples Nacional, os quais abrangem diferentes tipos de atividades e suas respectivas alíquotas tributárias.

Como reduzir impostos com o fator r é uma questão relevante para diversas categorias de empresas, incluindo:

- Empresas de Serviços Profissionais, como escritórios de advocacia, contabilidade, consultorias, engenharia e arquitetura.

- Empresas de Tecnologia: Incluindo startups e empresas que desenvolvem software

- Prestador de Serviço ou agências de Publicidade e Marketing

- Clínicas Médicas, Odontológicas e profissionais da Saúde

- Empresas de Consultoria e Treinamento

Além disso, é importante ressaltar que o fator R visa incentivar a formalização do emprego, oferecendo ao empresário a opção de pagar menos impostos, não sendo aplicável para os regimes tributários Lucro Real e Lucro Presumido.

Como Calcular o Fator R

No universo empresarial, a gestão eficaz do fluxo de caixa e a busca por benefícios fiscais são fundamentais para a sustentabilidade e crescimento dos negócios. Sendo assim, o Fator R emerge como uma ferramenta estratégica para empresas optantes pelo Simples Nacional, permitindo-lhes maximizar seus benefícios fiscais através de uma escolha informada entre o Anexo III e o Anexo V.

Para calcular, trouxemos um passo a passo:

- Identifique a Receita Bruta: Some toda a receita bruta dos últimos 12 meses.

- Calcule a Folha de Pagamento: Some todos os custos com folha de pagamento no mesmo período, incluindo salários, férias, 13º salário, e encargos sociais.

- Aplique a Fórmula: Divida a folha de pagamento pela receita bruta do período. Se o resultado for 28% ou mais, sua empresa pode se beneficiar ao optar pelo Simples Nacional.

A cada vez que a empresa realiza esse cálculo, ela tem a oportunidade de reavaliar sua estrutura de custos e de tomar decisões estratégicas para manter ou alterar sua classificação tributária, buscando sempre a eficiência fiscal e a redução de custos.

Benefícios do Fator R

- Redução de Carga Tributária: Empresas que se qualificam para o Simples Nacional através do fator R podem experienciar uma redução significativa em impostos.

- Simplificação de Obrigações Tributárias: Menos complexidade administrativa e redução de custos com a gestão tributária.

- Fomento ao Emprego: Incentiva empresas a investirem mais em sua folha de pagamento, podendo resultar em criação de empregos.

Estratégias para Otimizar o Fator R

- Investimento em Pessoal: Aumentar o quadro de funcionários ou investir em capacitação pode ajudar a atingir o limite necessário de 28%.

- Revisão de Receitas: Identificar formas de otimizar a receita bruta para melhorar a proporção do fator R.

- Planejamento Tributário: Na Contajá, ao conversar com um de nossos Especialistas sua empresa é analisada, apresentando qual decisão a empresa deve tomar para obter os melhores benefícios para as pessoas jurídicas.

Confira nossas últimas publicações:

- Como consultar o contrato social pelo CNPJ?

- Rotinas contábeis: o que um contador pode fazer na empresa?

- CNAE do MEI: como fazer a alteração?

- Pagamento de férias: Como funciona segundo a CLT?

- Parcelamento Simples Nacional: Como funciona?

Como reduzir impostos na empresa com o fator R?

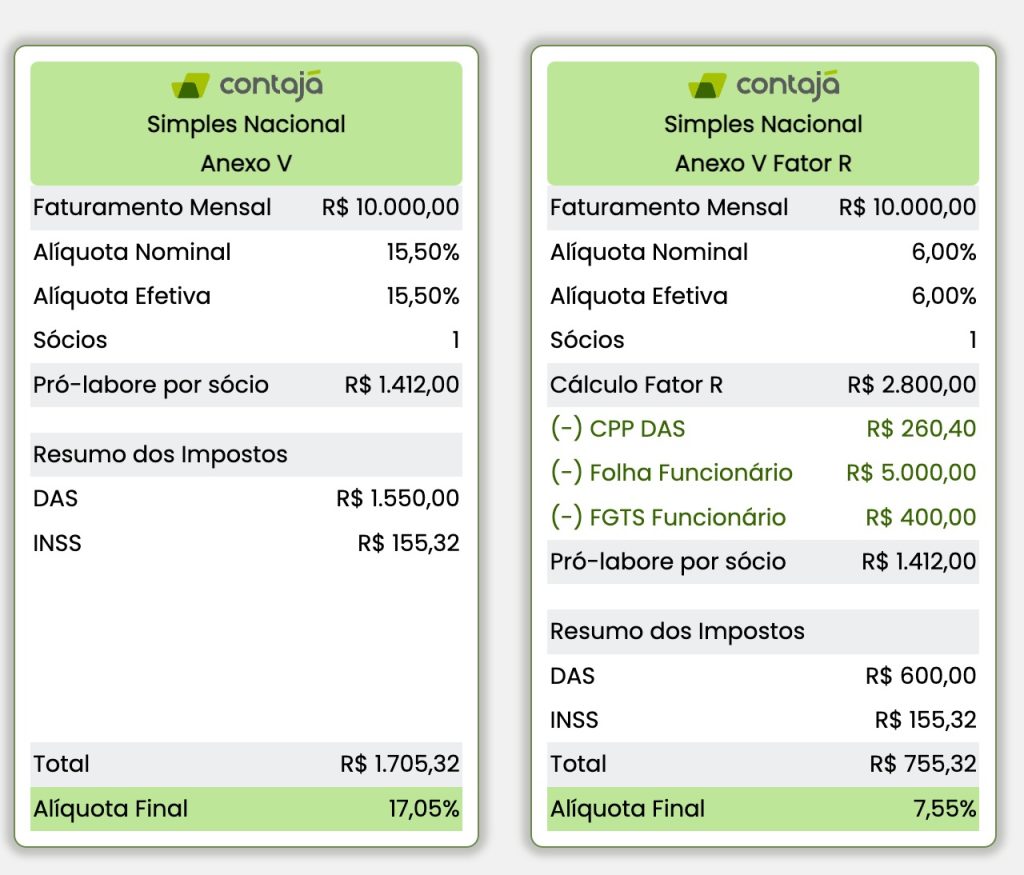

Depois de entender o que é o fator R, quais empresas se encaixam nesse cálculo é necessário se aprofundar mais sobre o cálculo em si. Hoje, a Contajá trouxe um exemplo para vocês: Suponha que sua empresa tenha faturamento mensal de R$ 10k e o valor da folha de pagamentos é de R$ 5k.

Assim, como no exemplo, vocês podem ver que existe a economia relevante, considerando que a alíquota final deixou de ser 17,05% para ser 7,55%.

Conclusão

Assim sendo, o fator R representa uma oportunidade valiosa para empresas no Simples Nacional otimizarem sua carga tributária.

É essencial, no entanto, realizar um planejamento cuidadoso e consultoria especializada para garantir que todas as condições sejam atendidas, já que a economia de impostos não só melhora a saúde financeira da empresa mas também incentiva a formalização e crescimento do emprego.

Sobre a Contajá

A Contajá é uma das líderes em contabilidade online na América Latina, oferecendo serviços simplificados e eficientes para mais de 10.000 empreendedores desde 2016. Nossa missão? Descomplicar a contabilidade deixando a burocracia por nossa conta, dando a você mais tempo para se concentrar em crescer seu negócio.

Em nossa plataforma, você terá acesso a um time de contadores online especializados, prontos para lhe atender com humanidade, empatia e rapidez. Além disso, a transparência é uma de nossas prioridades. Todas as declarações mensais obrigatórias e documentos contábeis são entregues de forma clara e acessível por nossa equipe.

Com a Contajá, abrir empresa, trocar de contador, desenquadrar MEI e gerir sua contabilidade nunca foi tão fácil – e acessível. Entre em contato conosco hoje mesmo e descubra como nossa contabilidade online pode mudar o rumo do seu empreendimento.