Impostos para negócios online são essenciais para quem trabalha com uma ampla variedade de atividades comerciais na internet, desde vender produtos até fornecer serviços digitais.

Neste artigo, discutiremos os diferentes tipos de negócios online, explorando os regimes tributários aplicáveis e como o cálculo de impostos para negócios online é realizado.

Prossiga a leitura e entenda em nosso guia completo tudo sobre impostos para negócios online.

Quais os tipos de negócios online?

No cenário digital, existem diversos tipos de negócios online que surgem como ótimas oportunidades para empreendedores. A seguir, detalharemos cada um desses modelos de negócios, enfatizando suas características únicas e como os impostos para negócios online podem impactá-los.

Dropshipping

Primeiramente, o dropshipping é um modelo de negócio que permite vender produtos sem necessariamente possuir um estoque físico. Isto é, você atua como intermediário entre o fornecedor e o cliente, facilitando a venda e a entrega do produto.

Essa modalidade é atrativa pois reduz significativamente os custos iniciais e os riscos associados à gestão de estoque. No entanto, é fundamental entender os impostos que incidem sobre esse negócio, a fim de que se possa maximizar os lucros mantendo a conformidade fiscal.

Infoprodutores

Os infoprodutores representam uma força crescente no ambiente digital. Esses empreendedores focam na criação e venda de produtos digitais, como e-books, cursos online, e webinars.

A vantagem desse modelo reside na capacidade de gerar renda passiva, uma vez que o produto, após criado, pode ser vendido inúmeras vezes.

Todavia, é necessário compreender os impostos específicos desta categoria, para assegurar uma operação lucrativa e legal.

Afiliados

Os afiliados atuam promovendo produtos ou serviços de terceiros, recebendo uma comissão por cada venda realizada através de sua indicação. Este modelo é extremamente versátil, podendo ser aplicado em diversos nichos de mercado.

Entretanto, para que seja efetivo, é essencial que o afiliado compreenda não apenas as técnicas de venda, mas também os aspectos tributários relacionados aos impostos para negócios online.

Youtubers

Os Youtubers transformaram a criação de conteúdo em vídeo numa carreira lucrativa. Através de canais temáticos, esses criadores compartilham suas paixões, conhecimentos e experiências, construindo uma comunidade engajada.

A monetização vem de diversas fontes, incluindo publicidade e patrocínios. Porém, assim como os demais, é imprescindível estar atento aos impostos para negócios online, a fim de maximizar os ganhos.

Digital Influencers

Por fim, os digital influencers utilizam suas plataformas para influenciar comportamentos e decisões de compra de seu público alvo. Eles podem atuar em diversas redes sociais, desde Instagram até TikTok, oferecendo um vasto território para marcas promoverem seus produtos.

Embora essa seja uma forma eficaz de gerar receita, os influencers devem, igualmente, estar cientes dos impostos para negócios online, garantindo assim a continuidade de suas atividades.

Por Que Optar pela Pessoa Jurídica em Seu Negócio Digital?

Para empreendedores digitais que buscam a melhor estratégia tributária, a formalização como pessoa jurídica apresenta-se como uma escolha acertada, especialmente ao considerar os desafios e as alíquotas tributárias associadas ao crescimento de receita.

A partir do momento em que o faturamento mensal de um negócio online supera certos limiares, torna-se evidente a vantagem de operar sob o regime do Simples Nacional, que oferece alíquotas iniciando em apenas 6% para negócios online.

Este regime não só proporciona uma carga tributária mais leve, mas também simplifica bastante a gestão fiscal ao agrupar diferentes tributos em uma única guia.

Dessa forma, optar por se estabelecer como pessoa jurídica e abrir um CNPJ é a melhor decisão, pois promove a conformidade fiscal e a eficiência, assegurando que a estrutura tributária do seu negócio digital seja tão otimizada e vantajosa quanto possível.

Quais os regime tributário para negócio online?

Dentre as opções mais comuns para negócios online, destacam-se o Simples Nacional, mencionado anteriormente, e o Lucro Presumido. Para aqueles cuja receita ultrapassa a impressionante marca de 78 milhões ao ano, o Lucro Real se torna a única opção. Vamos discutir os detalhes do Simples Nacional e do Lucro Presumido, dois regimes fundamentais para a gestão eficiente dos impostos para negócios online.

Simples Nacional

O Simples Nacional é um regime tributário que se destaca por consolidar o pagamento de até oito diferentes impostos em uma única guia. Essa simplificação facilita enormemente o processo de recolhimento tributário mensal para pequenos e médios negócios digitais.

O limite de receita anual permitido para enquadramento neste regime é de até R$ 4,8 milhões, o que corresponde a uma média de R$ 400 mil por mês. Dentro desse regime, os impostos são calculados com base na receita bruta acumulada, levando em conta também o tipo de atividade exercida pela empresa. É uma opção atrativa para quem busca simplicidade e eficiência na gestão dos impostos para negócios online.

Lucro Presumido

Por outro lado, o regime de Lucro Presumido funciona através de uma estimativa prévia feita pela Receita Federal sobre a margem de lucro do negócio. Esta base de cálculo simplificada serve para determinar os impostos devidos pela empresa.

Para negócios digitais, as alíquotas impostas podem variar entre 11,33% e 16,33%, a depender principalmente do Imposto Sobre Serviços (ISS) cobrado pelo município sede da empresa, que oscila entre 2% e 5%. O limite de faturamento para adesão a este regime é de até R$ 78 milhões ao ano, ou R$ 6,5 milhões por mês.

O Lucro Presumido é uma escolha vantajosa para empresas digitais que possuem uma margem de lucro bem definida e que buscam flexibilidade na gestão fiscal.

Impostos para negócios online: Como calcular no Simples Nacional?

O Simples Nacional é um regime tributário que oferece um método simplificado de recolhimento de impostos para negócios online, incluindo uma variedade de atividades comerciais.

Este regime é dividido em cinco tabelas de tributação, que variam conforme o tipo de atividade exercida. Para os empreendimentos digitais, a tributação pode ser realizada sob o Anexo III ou Anexo V, com alíquotas iniciando em 6% e 15,5%, respectivamente. A escolha do anexo adequado é fundamental, pois influencia diretamente a carga tributária do negócio.

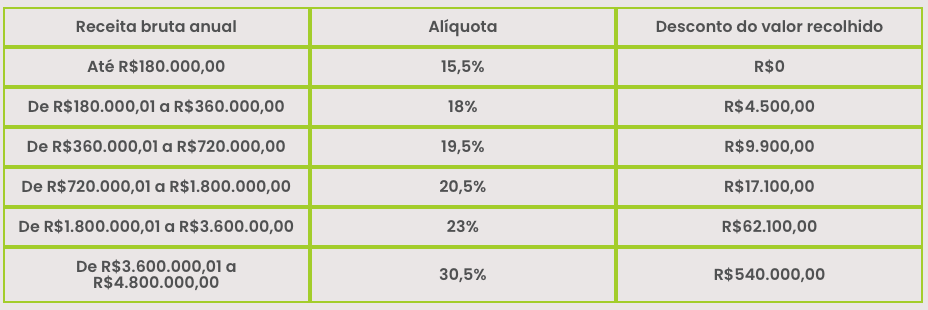

Anexo V do Simples Nacional

Negócios digitais, em geral, se encaixam no Anexo V do Simples Nacional, conforme determinado pela Classificação Nacional de Atividades Econômicas (CNAEs). Este anexo é indicado para atividades com maior lucratividade, mas também com alíquotas iniciais mais altas, começando em 15,5%. É essencial que empreendedores digitais compreendam como essa classificação afeta os impostos de seus negócios online.

Tabela anexo V Simples Nacional

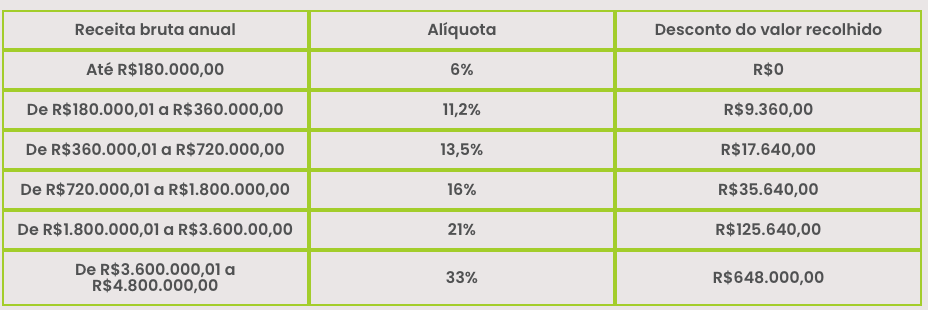

Migrando para o Anexo III do Simples Nacional

Felizmente negócios online classificados inicialmente sob o Anexo V têm a possibilidade de migrar para o Anexo III, que oferece alíquotas mais favoráveis, a partir de 6%. Para tal, é necessário que o fator R — que é a razão entre a folha de pagamento dos últimos 12 meses e o faturamento bruto no mesmo período — seja igual ou superior a 28%.

Para facilitar o entendimento, trouxemos um exemplo prático em que um empreendimento online gera receitas de R$10.000,00 por mês e tem gastos mensais de R$3.000,00 com sua equipe. Esta configuração nos leva a:

- Gasto anual com equipe: R$36.000,00

- Receita total no ano: R$120.000,00

- Cálculo do Fator R: 36.000 / 120.000 = 0,30 ou 30%

Neste exemplo simplificado, o Fator R supera o patamar de 28%, o que significa que o empreendimento pode se beneficiar ao ser enquadrado no Anexo III do Simples Nacional.

Tabela anexo III Simples Nacional

Exemplo Prático de Cálculo do Simples Nacional para Negócios Online

Para determinar com precisão o valor dos impostos para seu negócio online enquadrado no Simples Nacional, é preciso seguir quatro passos essenciais:

- Apuração da receita bruta acumulada nos últimos 12 meses;

- Localização da alíquota nominal aplicável;

- Cálculo da alíquota efetiva;

- E, finalmente, obtenção do montante total devido em impostos.

Considere, por exemplo, que sua empresa digital acumulou R$ 210.000,00 de receita nos últimos 12 meses, sendo enquadrada no Anexo III. Neste cenário, a alíquota nominal estabelecida é de 11,2%, com uma parcela a deduzir (PD) de R$ 9.720,00.

Para calcular a alíquota efetiva, utilizamos a seguinte fórmula:

[(Receita Bruta Total nos Últimos 12 Meses x Alíquota Nominal) – Parcela Dedutível] / Receita Bruta Total nos Últimos 12 Meses

Aplicando os valores:

- Receita Bruta Total (RBT12): R$ 200.000,00

- Alíquota Nominal (ALIQ): 11,2%

- Parcela Dedutível (PD): R$ 9.360,00

Cálculo:

- [(200.000,00 x 11,2%) – 9.360,00] / 200.000,00 = (22.400,00 – 9.360,00) / 200.000,00 = 13.040,00 / 200.000,00 = 0,0652 ou 6,52%

Portanto, no nosso exemplo, a alíquota efetiva seria de 6,52%, o que significa que, do faturamento de R$200.000,00, um total de R$13.040,00 seria destinado ao pagamento de impostos para negócios online pelo Simples Nacional.

Quais são os negócios online tributáveis pelo Anexo III?

Diversos tipos de negócios online são diretamente tributáveis pelo Anexo III, incluindo:

- Copywriters;

- Co-produtores;

- Influenciadores digitais;

- Produtores de conteúdo digital (Infoprodutores);

- Profissionais de mentorias;

- Especialistas em mídias sociais (Social Media);

- Streamers;

- Youtubers.

Essas atividades se destacam no cenário digital e são diretamente beneficiadas pelas alíquotas mais vantajosas do Anexo III, ressaltando a importância de possuir conhecimentos técnicos atualizados e um planejamento tributário eficaz.

Quais são os negócios online tributáveis pelo Anexo V?

Certas atividades digitais são inicialmente classificadas sob o Anexo V, contudo, possuem a oportunidade de transição para o Anexo III. Entre elas, encontramos:

- Afiliados;

- Agências de lançamento;

- Agências de marketing digital;

- Empresas de dropshipping;

- Gestores de tráfego.

Para efetivar essa mudança, é essencial a consultoria de uma contabilidade especializada. Esse apoio profissional garante que a transição seja realizada de forma legal e otimizada, assegurando que os negócios online aproveitem ao máximo as possibilidades tributárias disponíveis, potencializando suas operações e contribuindo para uma gestão fiscal mais eficiente.

Impostos para negócios online: Como calcular no lucro presumido?

Quando se trata do regime de Lucro Presumido, os impostos para negócios online adotam uma abordagem um pouco diferente daquela do Simples Nacional. Ao invés de um recolhimento unificado, os tributos são pagos de maneira separada, com alguns impostos sendo apurados mensalmente e outros, trimestralmente.

Para negócios digitais, as alíquotas variam de 11,33% a 16,33%, influenciadas pelo ISS (Imposto Sobre Serviços) que flutua entre 2% e 5%, a depender do município onde a empresa opera.

Adicionalmente, empresas que registram um faturamento superior a R$187.500,00 por trimestre no Lucro Presumido estão sujeitas ao pagamento de um Imposto de Renda adicional de 10% sobre a parcela que excede este limite.

Este detalhe é fundamental para negócios online que apresentam uma receita elevada, destacando a importância de uma gestão tributária atenta e estratégica.

Simples Nacional ou Lucro Presumido: Qual é a melhor opção para o seu negócio?

A escolha entre o Simples Nacional e o Lucro Presumido para negócios online não é uma decisão que deve ser tomada levianamente. Se o seu negócio está começando e se enquadra nas primeiras faixas de faturamento do anexo III, o Simples Nacional geralmente se apresenta como a opção mais vantajosa devido à simplicidade e à menor carga tributária.

Contudo, para empresas que alcançam faixas de faturamento mais altas, especificamente aquelas no anexo V com alíquotas de 15,5%, o regime de Lucro Presumido pode oferecer benefícios fiscais mais atraentes.

É essencial considerar que, dependendo da natureza do seu negócio online, certos CNAEs podem se encaixar em anexos que permitem alíquotas ainda mais baixas, como é o caso dos produtos digitais, exemplificados por ebooks.

A chave para otimizar a carga tributária do seu negócio digital reside na consultoria de uma contabilidade especializada. Tal assessoria pode definir o conjunto ideal de CNAEs para sua empresa e conduzir um estudo tributário personalizado, com o objetivo de minimizar os impostos.

A escolha acertada do regime tributário não só pode reduzir bastante os custos com impostos como também influenciar positivamente a estratégia de crescimento e a manutenção financeira do seu negócio online.

Confira nossas últimas publicações:

- IRPF (2024): Não deixe para a última hora

- Conceitos básicos de contabilidade: Guia completo

- Lean Management: O que é e quais as vantagens?

- Remuneração: o que é, componentes e quais os tipos?

- Tecnologia na contabilidade: qual a importância e impactos?

Conclusão

Ao finalizar este guia completo sobre impostos para negócios online, fica claro que entender e aplicar corretamente a legislação tributária é fundamental para o sucesso e a sustentabilidade de qualquer empreendimento digital. A contabilidade online da Contajá emerge como um aliado valioso neste cenário, oferecendo suporte especializado para descomplicar os impostos negócios online.

Seja na escolha do regime tributário mais adequado, como o Simples Nacional ou o Lucro Presumido, ou na otimização fiscal para garantir que seu negócio opere com a máxima eficiência tributária, a Contajá está equipada para guiar empreendedores digitais através das complexidades dos impostos, assegurando que você possa focar no que realmente importa: crescer e prosperar no digital.

Sobre a Contajá

A Contajá é uma das líderes em contabilidade online na América Latina. Oferecendo serviços simplificados e eficientes para mais de 10.000 empreendedores desde 2016. Nossa missão? Descomplicar a contabilidade tradicional deixando a burocracia por nossa conta, dando a você mais tempo para se concentrar em crescer seu negócio.

Em nossa plataforma, você terá acesso a um time de contadores online, prontos para lhe atender com humanidade, empatia e rapidez. Além disso, a transparência é uma de nossas prioridades. Todas as obrigações mensais como, folhas de pagamento, informações e documentos contábeis são entregues de forma clara e acessível por nossa equipe.

Com a Contajá, abrir empresa, trocar de contador, desenquadrar MEI e gerir a contabilidade para a sua empresa nunca foi tão fácil. Entre em contato conosco hoje mesmo e descubra como é que a contabilidade online pode mudar o rumo do seu empreendimento.